神马!2019增值税下降1%,建筑企业税负不减反增?

今年两会期间,我国政府表态:要实施更大规模减税,确保制造业税负明显降低,确保建筑业、交通运输业等行业税负有所降低,确保其他行业税负只减不增。

众所周知,增值税税率下调,释放了企业的现金流,但并不是所有行业的税负都会降低,实际上对建筑业、交通运输业来说,税负或许不降反升,这到底是为什么呢?

为何建筑业、交通运输业税负不降反升?

4月1日后建筑业、交通运输业税率下降了1%,制造业、动产租赁业税率下降了3%,但是为何建筑业、交通运输业税负不降反升!我们通过下面的案例来测算一下!

增值税应纳税额=销项税额-进项税额=本期收入×适用销项税率-本期采购×适用进项税率

案例:

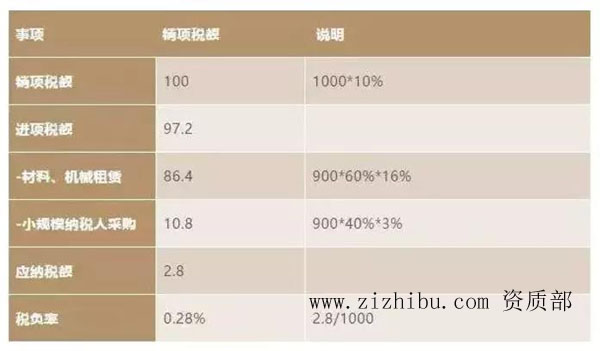

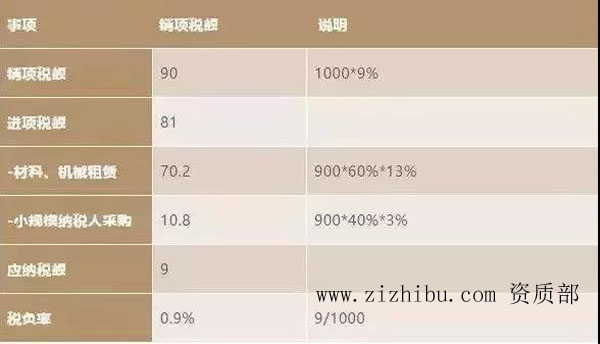

某建筑企业有1000万元不含税的合同,毛利为10%,采购预算为900万元(不含税价格),在税率调整前后的比较如下:

2019年4月1日前增值税税负测算表:

税负率从0.28%一下子上升到0.9%,增长3倍多,难道算错了???

企业是不是降税率亏了呢?在上面的案例中,我们是假设不含税价格未变化,在调整税率的前后,调整了各自的销项税额、进项税额的金额,这个假设也是没有问题的。

因为销项税率只调低了1%,进项税率大部分调减了3%,在此过程中,税负自然是增大的。这也是为什么建安业、交通运输业税负率不降反升!

还有一点就是附加税费也不得不考虑!

建筑业附加税费也在“暗中增加”

案例:

某建筑企业有1000万元不含税的合同,假设500万元为采购额,在税率调整前后的比较如下:

1)变化前

销项税额=1000×10%=100

进项税额=500×16%=80

应纳税额=100-80=20

税负率为=20÷1000×100%=2%

2)变化后

销项税额=1000×9%=90

进项税额=500×13%=65

应纳税额=90-65=25

税负率为=25÷1000×100%=2.5%

变化前税额支出:给供应商80,给税务局20,共100;变化后给供应商65,给税务局25,共计90,从价外税的角度,这个企业根本没有整体吃亏,销项的税额无非就是给税务局与供应商分而已。

注意:不排除有的单位是调整了销售额,但是从各方利益平衡的角度,不含税价格不变是历次税率调整的一个有利的掌握与不吃亏的平衡。

但是,这就结束了吗?

不是!

其实我们要考虑一个现实的问题,就是增值税的附加税费,缴纳给税务局的税额中,从20升到25,这其中的5即需要计缴附加税费,这是建筑企业或交通运输企业要承担的,5*12%=0.6(通常附加税费是12%),这其实不可小看的,对于已被充分竞争的供应商来看,真不容易的数据,这才是这次税率调整的受害部位。

所以说,不少以大量制造业成品为主材的中下游行业都会受到严重的冲击!

增值税下调对哪些行业有影响,什么公司最受益?大家可以按照如下各行各业税率使用表来进行对比计算:

税改后,建筑业应注意的5个风险点:

01.“甲供工程”进项税额抵扣的风险点

建筑业企业与发包方(以下简称甲方)签订工程施工合同,合同约定,甲方提供建筑所需材料、设备与动力等,并抵减应付建筑业企业的工程款。

根据《增值税暂行条例实施细则》规定,有偿指从购买方取得货币、货物或者其他经济利益。甲方用货物抵减应付工程款,属于取得其他经济利益,该行为是有偿销售,应计算缴纳增值税。建筑业企业取得相关扣税凭证,在一般计税时,其进项税额可抵扣。

实务中,有的甲方对上述抵减工程款的“甲供材”未计征增值税,也未开具发票。建筑业企业未取得进项税额,增值税额按照全额工程款计征。建议建筑业企业应在合同中注明,要求取得抵减工程款的“甲供材”部分的增值税专用发票,以便抵扣进项税额。

02.销售自产货物同时提供建筑服务的风险点

(国家税务总局公告2017年第11号)第一条规定,纳税人销售活动板房、机器设备、钢结构件等自产货物的同时提供建筑、安装服务,不属于混合销售,应分别核算货物和建筑服务的销售额,分别适用不同的税率或者征收率。

根据11号公告规定,建筑业企业销售自产货物同时提供建筑服务的,必须分别计算自产货物和建筑服务的增值税,而不能自行选择混合销售,按照销售货物或者销售建筑服务计征增值税。开具发票也必须分开货物和服务。而对于受票方来讲,取得按照混合销售开具的发票,属于取得未按照规定开具的发票,不得作为合法的税收凭证进行核算。

实务中,有的甲方为多抵扣进项税额,要求建筑业企业单独开具货物的发票,这既违反了11号公告的规定,又导致甲方取得的发票不符合规定,双方都会产生风险,此种情况需引起纳税人注意。

03.取得分包方的自产货物差额征税风险点

根据《财政部、国家税务总局关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号)规定,建筑业企业总包方适用简易计税的工程项目,可扣除支付的分包款后的余额为销售额计征增值税。

如果分包方提供的是“包工包料”的工程服务,且其中的“料”是自产货物,根据11号公告规定,分包方应分别计征货物和建筑服务的增值税。同时,应分别开具货物和服务发票。此时就产生了问题,总包方适用简易计税的项目,取得分包方的货物发票,是否可抵减总包款差额计征增值税?对此,各地规定不尽一致,有地区税务机关认为货物发票可以差额征税,参照某市国税局的规定:

适用简易计税方法计税的试点纳税人,接受销售自产货物并同时提供建筑服务企业开具的货物增值税发票,同时符合下列条件可以差额缴税。

1)扣除分包款的凭证

开具货物(工程材料)的增值税发票中要注明建筑服务发生地所在县(市、区)和项目名称。

2)工程条款

总包方与分包方签订的合同中,有分包方提供工程材料的条款约定(包括材料名称、数量及预算金额)。

04.混合销售货物增值税处理的风险点

财税〔2016〕36号文件规定,一项销售行为如果既涉及服务又涉及货物,为混合销售。从事货物的生产、批发或者零售的单位和个体工商户的混合销售行为,按照销售货物缴纳增值税;其他单位和个体工商户的混合销售行为,按照销售服务缴纳增值税。

建筑业企业的混合销售行为(上述销售自产货物情况除外),同时销售货物和建筑服务的,应按照销售建筑服务计征增值税,按照税率9%或者征收率3%计征增值税,而不能按照甲方的要求分别开具货物和服务发票。

同理,建筑业企业总包方取得分包方发票的,应取得建筑服务发票(上述销售自产情况除外),而不能要求分包方分别开具货物和建筑服务发票,这属于取得不符合规定的发票。

05.货物用于简易计税项目进项税抵扣的风险点

财税〔2016〕36号文件规定,用于简易计税方法计税项目、免征增值税项目、集体福利或者个人消费的购进货物、加工修理修配劳务、服务、无形资产和不动产,进项税额不得从销项税额中抵扣。建筑业企业可能存在多个项目,有的适用一般计税,有的选择简易计税,采购的建筑材料等货物,如果明确用于简易计税项目的,其进项税额在采购当期不能抵扣;如果采购时不能明确是否用于简易计税项目的货物,应在实际用途明确归属于简易计税项目时转出其进项税额。

注意!

在实务中,有的建筑业企业专门为简易计税项目采购的货物,待简易计税项目领用该货物时,再将其进项税额转出。

总结:建筑业企业与货物相关的增值税问题,政策相对复杂,且某些事项尚有争议或存在模糊地带,建筑业企业在实务操作中应特别注意其中的风险点。